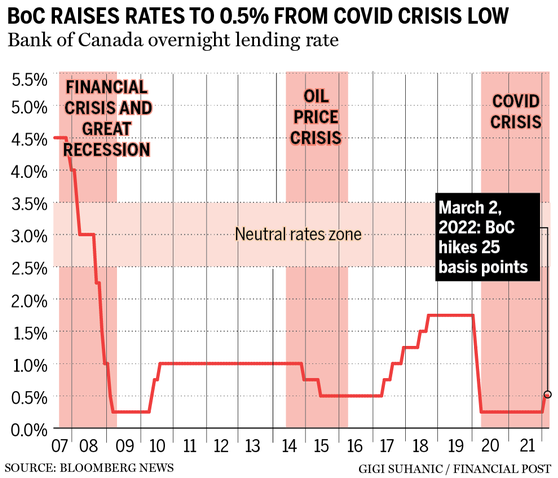

(3月2日)早上,加拿大央行宣布把关键利率从0.25%(COVID-19疫情初期以来的水平)提高到0.5%。

(图源:REUTERS/Chris Wattie)

在这之前加拿大利率一直处于下降周期,上一次上调是在2018年10月,当时利率被上调至1.75%。

加拿大央行今天上午准备提高其趋势性利率,实际上几周前已经发出了这一举动的信号,当时说不再承诺将利率保持在紧急水平。

这是两年来,加拿大银行首次结束其低关键利率政策,以应对新型冠状病毒带来的经济冲击。

在2020年3月央行曾进行了两次降息,使关键政策利率降至0.25%,此后一直保持在这一水平。

图源:bloomberg news/gigi suhanic/financial post

央行最近指出,截至2021年的经济增长好于预期,房地产市场蓬勃发展,通货膨胀率处于30年来的高位,这些都表明现在可能是将利率从紧急水平提高的时候了。

BMO首席经济学家Douglas Porter说,他预计央行将把利率提高0.25%,达到0.5%。

他说,第一次加息可能对家庭如何管理他们的债务产生最大的影响,但这只是央行的升息开始,接下来有可能将利率提高整整一个百分点。

Porter说:“每一个基点对普通居民都很重要。”

“我们需要看到加拿大银行将多次加息,然后才会开始对经济产生真正的影响。”

加息通常需要少则6个月,多则18个月的时间才能对总体通胀产生影响。

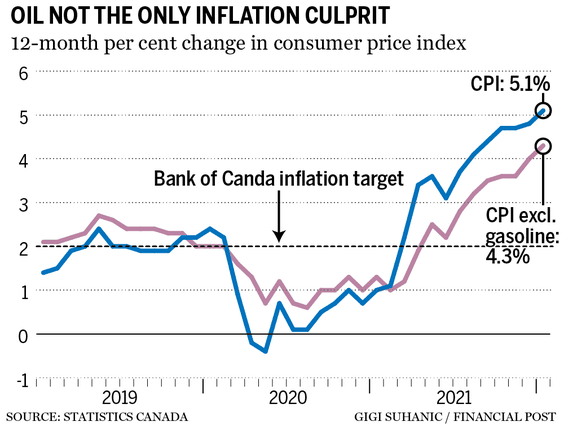

加拿大1月份的年度通货膨胀率上升到5.1%,并且随着全球油价的上涨,预计会更高。

图源:bloomberg news/gigi suhanic/financial post

多伦多火爆房市要降温么?专家:未必!

央行加息,市场上的买家和房贷持有者需要知道些什么?

多伦多星报3月1日报道称,专家们表示,即使央行开始提高利率,房贷供款仍然很低,不足以抑制买房的需求。

报道称,自加拿大央行将基准贷款利率下调至0.25%以来的两年里,在多伦多地区火爆的住房市场,更多消费者转向风险高但成本较低的浮动贷款利率。现在,随着央行最早于周三开始加息,预计将有更多借款人重新转向固定利率。

预计央行接下来会有一系列加息行动,利率到明年下半年达到1.75%。即便如此,星报采访的房贷和地产专家预计,人们不会突然锁定或涌向固定利率。他们也不认为,加息会突然给不断飙升的房价降温。

图源:rbc.com

专家们称,无论是本周还是今年春天晚些时候,利率上调都不会对每月的房贷供款产生重大影响,至少在最初阶段不会。

随着利率上升,一些买家可能会离场观望。最近的报告显示,GTA地区的抢房竞争已经轻微减弱,但市场仍然非常紧张。

加拿大按揭专业人士的一项研究表明,过去两年的低利率让风险较高的浮动贷款利率更受欢迎。调查显示,过去3年续期的房贷中,约有三分之一是浮动利率贷款。在过去两年里,浮动利率的比例已升至一半左右。

“随着利率上升,我们预计这一趋势将逆转,回归传统的80/20,”Paul Taylor表示。但他说可能需要几年时间。

房贷经纪人Ron Butler说,固定利率已经攀升至3%以上,比一年前的2%高了很多。他记得大约18个月前,五年期固定利率仅为1.59%。

至于浮动利率,Butler表示,约25%至30%的浮动利率房贷持有人“将在第三次加息时完全恐慌”,寻求固定利率。

他表示:“如果你在5个月内看到3次(加息),你就会想,‘好吧,如果继续走高,最终将达到6%。’”

一些人也会受到他们使用的银行产品的影响。一些会因利率上升而增加还款。其他人则保持供款金额不变,但这些人需要更长的时间来偿还本金。

图源:canadianlabour.ca

多伦多地区房地产委员会(TRREB)首席市场分析师Jason Mercer表示,即将到来的加息是自推出房贷压力测试以来的首次加息。压力测试要求购房者有资格获得5.25%的贷款,高于银行实际收取的利率。这意味着,贷款机构已经认为买家有资格获得比他们实际需要支付的更高的利率。

“因为以更高的利率获得购房资格,(加息)会像以前那样给买家带来很大的影响吗?这还有待观察。”

Mercer表示,去年创纪录的房屋销售远高于人均正常水平,表明可能在今年或明年买房的人已经提前购房,以利用较低的借贷成本。

房市暴露重要信号:买家疲劳!

Re/Max Professionals房地产经纪公司的经纪人Jared Gardner说,他看到买家疲劳的迹象。“我在1月失去了不少买家,因为价格一路飙升,买家已经厌倦了在多次竞购战中落败。”

竞购战仍然是常态。但最近报价的买家有所减少,市场上的库存有所增加。Gardner说,这使买家的行为有所改变,他们意识到如果现在不买,明天可能会有另一套房子上市。

Butler说,买家疲劳是真实存在的,但这是区域性和有针对性的。

在圭尔夫(Guelph),一套有85年历史的平房售价98万元,市场正在放缓。但如果在416地段一套高质量的镇屋,很快就能卖掉。

他认为,如果卖家认为利率上调会打击买家的积极性,可能限制他们以高价卖出房屋的机会,那么可能会促使大量房屋挂牌出售。

Ratesdotca Group的Sung Lee表示,加息的威胁已经被谈论了太久,以至于当它最终发生时,购房者将面临现实的考验。但他不认为浮动利率房贷持有人必须急于锁定利率,因为事实证明,随着时间的推移,这种非固定贷款更加经济。

如果以25年摊还期计算,利率上调0.25个百分点意味着房贷持有人每欠10万元,按揭多还约12元。再加上浮动利率和固定利率之间大约150个基点的差别,浮动利率贷款仍然相当诱人。”

他说:“风险承受能力因人而异,”一般来说,利率必须上升整整一个百分点,借款人才会开始担心是否要锁定利率。

Mercer表示,加息会让一些买家犹豫不决。那些处于“负担能力边缘”的人,那些有其他家庭开支的人,不一定会说“我不打算买了”。

“他们说的是,‘我们将观望一段时间,重新评估我们的情况,不管是房子类型还是地点。’”

什么是关键政策利率,它有什么作用?

关键政策利率,也被称为隔夜目标利率,是加拿大央行希望商业银行在相互拆借隔夜资金时收取的利率,以便在每天结束时结算余额。了解在不同机构之间放贷或在加拿大央行存款的成本,有助于设定贷款和房贷等业务的商业利率。

加息如何给通胀降温?

关键利率也是加拿大央行管理通胀的最大工具。当经济低迷、通货膨胀率较低时,央行会降低利率以促进消费。当通胀升超央行的舒适区间1-3%时,升息会起到相反的作用,抑制支出。利率变动可能会产生一些直接影响,但对通胀率的影响通常需要6-18个月才能显现。 加息对家庭和企业意味着什么?

Rates.ca和Ratehub.ca指出,持有浮动利率房贷的房主可能会看到还款增加,因为银行的优惠利率通常会随着央行的关键利率而变化。对于那些持有固定利率房贷的人来说,在续期之前,不会有成本上升的影响。

Desjardins宏观策略主管Royce Mendes表示,央行加息往往会抑制对住房和汽车、家电等耐用品的需求,而在疫情期间,消费者一直在大举购买这些商品。

Mendes说,一次加息不会立即改变消费习惯。给商品消费降温可能需要多次加息。

这对联邦财政有影响吗?

加拿大联邦政府在去年秋季的经济报告中说,利率每提高一个百分点,由于借贷成本会增加,第一年的预算结余就会减少49亿元,第二年会减少58亿元,第五个年头会减少64亿元。

丰业银行财政与省级经济主管Rebekah Young表示,一般的经验规则是,加拿大央行将隔夜利率上调0.25%,通常会令经济增长放缓约0.1个百分点。她表示,增长放缓将很快取代利率上升,成为政府资产负债表恶化的关键因素。

|